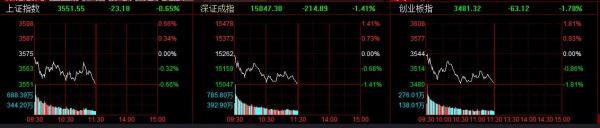

市场波动加大考验了基金经理的风险管理能力

今年以来,市场波动加大,进一步考验了基金经理的风险管理能力国泰基金主动权益投资三部负责人程舟就是这样一位善于选股,风险控制能力出色的基金经理

成洲注重价值投资,追求收入稳定增长他管理的产品在短期,中期和长期都取得了优异的投资业绩站在当下,程舟认为,a股市场仍将演绎结构性行情伴随着一些景气度高的行业估值大幅提升,未来投资竞争的不是赛道,而是深挖个股的能力

三个标准,选择行业龙头。

今年上半年,不少中小股大幅上涨同时,毛指数整体表现一般,部分业绩增速低于预期的个股甚至出现大幅调整当大部分投资者在某个方向过热时,市场会悄悄选择方向,让‘头脑发热’的投资者冷静下来程舟在基金半年报中表示

回顾自己的基金组合,程舟说,他坚持基于性价比的价值投资,而不是风格投资或赛道投资在经历了长时间的煎熬后,投资组合中的一些行业龙头在今年上半年迅速实现了价值回归,这也让我们更加确信价值投资的力量

看程舟的仓位,可以发现他的尴尬股大部分都是各行业的龙头他认为,全行业龙头公司在商业模式,盈利模式,管理机制等方面具有独特优势,未来发展空间更大

如何筛选行业领袖程舟说,有三个标准:第一,公司需要排名行业前三,这里的排名是指行业的位置,不是绝对市值第二,自由现金流需要持续为正自由现金流为正的企业,实际利润更多,含金量更高同时,这类企业具有持续的内生增长动力和分红能力第三,估值相对合理,重标的必须有足够高的安全边际

除了选择优质公司,程舟还擅长控制投资组合波动风险以成洲成立以来管理的国泰新锐和国泰聚信为例,两只基金成立以来的风险指标均明显优于同类基金的平均水平,尤其是夏普比率,是同类基金的3倍多

发掘传统行业的剩余机会。

在程舟看来,价值投资就是用好价钱买好公司但今年以来,伴随着行业内景气度高的好公司估值大幅提升,价值投资难度也随之增加目前,他认为,与估值较高的品种相比,市场上仍有许多估值较低的品种

我认为a股市场仍将演绎结构性行情能够摆脱经济下行压力,在下半年取得较好业绩的板块相对具有吸引力程舟说

在程舟看来,新能源汽车,半导体,军工等热门赛道都积累了较大涨幅,其估值过于昂贵,下半年可能不会有大的机会其中,一些目标可能会继续上升,而另一些目标可能会掉队比如新能源,他认为,相比中游公司,上下游公司机会更多下半年的投资竞争不再是赛道,而是对公司的下沉

对于9月6日发行的持有期为一年的新基金——国泰兴泽,程舟表示,在投资策略上,将重点关注内需大周期和政策利好的行业此外,一些传统行业仍有一些剩余机会需要挖掘我们将更多地从公司的角度筛选目标在许多不显眼的行业,一些公司会通过技术升级或工艺改进来降低成本,从而提高利润率这里有投资机会

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。

猜您喜欢