深度金选增收不增利!行业热潮褪去、市场需求萎缩,牧高笛高增长刹车成必然

疫情期间,露营这一小众项目持续出圈,相关企业也受到资金的追捧。不过,随着疫情的结束,市场需求开始萎缩,行业发展进入关键节点。

2023年以来,露营地陷入倒闭潮。有从业者断言,从事营地行业的企业到2024年将从目前的20万家出清到2万家,下游日渐萎缩的需求传导至上游,牧高笛等相关企业2023年开局严重承压,开始显现出业绩疲软的态势。

牧高笛是一家户外用品和服饰等产品生产和销售的企业。他们的主营业务有两大板块构成,分别是品牌运营业务与露营帐篷OEM/ODM(代工)业务。

2023年第一季度,牧高笛开始出现增收不增利的情况。牧高笛2023年第一季度营业收入为3.431亿元,同比增长4.81%,归属于上市公司股东的净利润为2888万元,同比下降了21.47%。

对比过往历年一季报数据,牧高笛2023年一季度的业绩同比增减情况是自2020年以来表现最差的一次。其中,OEM/ODM代工业务实现营业收入1.886亿元,同比下降19.56%,下降明显。事实上,牧高笛2022年业绩的高速增长和2023年第一季度业绩增速放缓、净利大幅下滑,应该都在意料之中。

2017-2022年,牧高笛营业收入分别为5.16亿元、5.51亿元、5.29亿元、6.43亿元、9.23亿元、14.36亿元;净利润分别为5004.72万元、4119.19万元、4078.65万元、4597.47万元、7861.40万元、1.41亿元。

从近几年的数据来看,牧高笛从2017年成功上市到2019年,业绩略有波动,增长缓慢,整体表现平平无奇。2020年开始,公司的业绩增长明显,2022年业绩高速增长。疫情期间露营渐渐兴起,露营装备随之迎来风口,牧高笛业绩的增长得益于行业的发展,当行业热潮褪去的时候,高增长刹车也成为必然。

在2022年年报中,牧高笛就表示随着消费者出游半径的增加,可能面临行业增速放缓的风险。根据携程发布的报告显示,今年五一国内景区门票销量同比增长9倍,较2019年同期增长超2倍;出境游订单亦同比增长近7倍,多地机酒订单超2019年水平。旅游选择增多,露营的热度下降的很快。

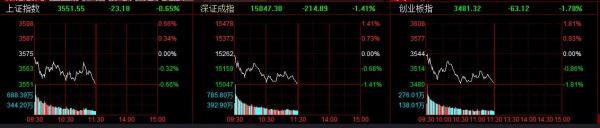

行业开始遇冷,资金也随之流出。2023年5月5日,牧高笛还发布了股东减持计划的公告,持有牧高笛10%股份的浙江嘉拓投资管理有限公司因投资需要,计划通过集中竞价、大宗交易方式在6个月内减持牧高笛共计不超过3%的股份。浙江嘉拓目前是牧高笛的第二大股东,他们同时也是牧高笛公司大股东及控股股东大牧投资的一致行动人。

行业尚处于发展的起步阶段,市场格局尚未完全形成,技术壁垒并不太高,进入门槛相对较低。随着露营热潮的褪去,行业竞争会更加激烈。行业增速放缓,竞争加剧,牧高笛可能要面临营业收入、库存、现金流、盈利等方面的压力。

值得一提的是,牧高笛的产品曾经存在不达标的情况。2022年牧高笛的业绩因为露营行业的升温而走高,但在产品方面也曾暴露问题。据北京市消费者协会在2022年8月份发布的吸湿速干防紫外线服装比较试验结果显示,牧高笛户外用品股份有限公司生产经销的“MOBI GARDEN”女式皮肤衣在比较试验中被发现产品存在不达标的情况。

在行业增速发展的时候,产品问题虽然没有对业绩的增长产生很大的影响。但在行业飞速发展的热潮开始褪去的时候,每个细节都会对其业绩甚至口碑产生影响。牧高笛在此后的发展中,也应该对于产品质量更加注重。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。

猜您喜欢