近13年A股最大IPO要来了

“公司对中国农业科技发展、经济社会全局和长远发展具有重大引领带动作用。”招股书这句话讲到点子上了,放到今天,种子这类事关国之根本,科技含量又高的领域,收购先正达也许根本通过不了国外政府部门的审批。

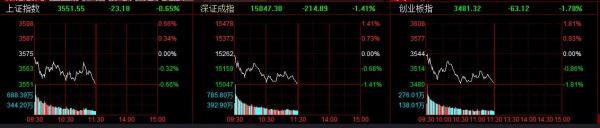

至于市场关注的商誉、债务问题,虽然的确不容忽视,招股书也数次提示风险,但这不是已经交给A股来解决了吗?至于短期市场资金承压,未来走势会否像下一个中石油这两个问题,前者是既定事实,后者只要不申购就“雨女无瓜”。

6月16日,农业科技创新企业先正达集团股份有限公司在上交所主板过会,拟募集资金650亿元,这使其成为自2010年农业银行上市以来,A股募资金额规模最大的IPO案例。

先正达集团是全球领先的农业科技创新企业,于2019年注册于上海,主要由瑞士先正达、安道麦及中化集团农业业务组成,追溯公司的前身,其历史超过 250年。公司主营业务涵盖植物保护、种子、作物营养产品的研发、生产与销售,并从事现代农业服务。2021年,先正达在全球植保行业排名第一、种子行业排名第三。

先正达招股书认为:“公司具有’大盘蓝筹’特色,业务模式成熟、经营业绩稳定、规模较大、具有行业代表性,符合主板优质企业的定位”。

农化公司直接持有发行人99.1%股份,为发行人的控股股东,同时农化公司的全资子公司麦道农化持有发行人 0.9%股份。农化公司由国务院国资委履行出资人职责企业中国中化通过其全资子公司中国化工间接全资持有,因此发行人的实际控制人系国务院国资委。

430亿美元,史上最大规模海外收购案

这次IPO起始于中国一次海外大规模收购案。但是介绍这次收购案前,我们有必要先了解一下先正达这家公司。

先正达成立于1999年,其历史由来已久。它的前身是英国的帝国化学工业。在很长时间内,ICI 曾是英国最大的制造企业。ICI 历史也很久远,是19世纪成立的英国染料、诺贝尔炸药等4家化工公司在1926年合并成立的公司。

1993年 ICI将制药和农化公司分离出来成立捷利康集团,1999年捷利康集团与瑞典的阿斯特拉(Astra)合并,成为大型药企阿斯利康(AstraZeneca)。随后,阿斯利康和瑞士药企若华(Novartis)将旗下的农化部门合并,成立先正达,并把总部设在瑞士的巴塞尔。

先正达业务由两部分组成,四分之三左右是农药为核心的农化业务,其他部分是种子业务,包括转基因种子。正是先正达的这两项主要业务,吸引了中国的目光。

作为农业大国,中国的农用种子市场位居全球第二,仅次于美国,但种子贸易却位于20名开外。2016年“一号文件”提出,“要统筹利用国际国内两个市场、两种资源,提升我国农业竞争力,赢得参与国际市场竞争的主动权”。收购种子及生物技术农业综合企业先正达,正是发生在这样的背景下,业界人士普遍以为,这一收购对中国“具有战略意义”。

据媒体报道,中国化工在2016年2月3日宣布以每股465美元,加上允许公司总共发放每股16瑞郎的红利的价格要约收购先正达。先正达一共有92,945,649股。所以除红利外,总收购价格约为430亿美元。16瑞郎的红利相当于考虑了一年半的审批时间。

2017年6月14日,先正达与中国化工完成股权交割,中国化工耗资430亿美元,获得其95.9%的股份,这成为当时中国企业最大规模的海外收购案。

2020年1月,中化集团和中国化工的“两化”整合率先在农化板块拉开序幕,逾两千亿农化资产装入中化工农业科技股份有限公司(下称“中农科技”)。中农科技成立于2019年6月27日,注册资本100亿人民币,彼时法人代表、董事长及总经理为宁高宁。中农科技在2020年1月更名为先正达集团。

先正达集团控股股东为农化公司,农化公司由中国中化通过其全资子公司中国化工间接全资持有,实际控制人系国务院国资委。集团旗下现分四个业务单元:总部位于瑞士巴塞尔的先正达植保、总部位于美国芝加哥的先正达种子、总部位于以色列的安道麦以及先正达集团中国。业务主要分布在北美洲、拉丁美洲、欧洲非洲及中东地区、中国及除中国以外的亚太地区。

一季度营收630亿,归母净利40亿

2020年至2022年,先正达分别实现营业收入1587.79亿元、1817.51亿元、2248.45亿元,归母净利润分别为45.39亿元、42.84亿元、78.64亿元。2022年底,先正达集团资产总额为5731.02亿元,资产负债率为52.99%。今年一季度,公司实现营收631.29亿元,归母净利润39.54亿元,同比下降26.26%,招股书解释为,财务费用尤其是利息费用增长导致。

2023年第一季度,先正达集团的财务费用为211,250万元,同比增长184,802万元,主要系贷款及应付款项的利息支出由 102,543万元增长至 229,953万元,同比增加127,410万元所致。相比去年同期,先正达集团为偿还永续债及补充日常经营所需资金新增了一定规模的借款,导致 2023年第一季度利息支出有所增长;同时,自2022年3月以来美元持续加息,浮动利率 LIBOR、SOFR 均大幅上涨,借款利率升高,综合导致利息支出增长。

数据显示,2020年末、2021年末和2022年末,公司商誉账面价值分别为1664.13亿元、1632.06亿元及1781.59亿元。与此同时,公司归属于母公司股东权益合计的金额分别为1899.27亿元、1861.73亿元及2139.97亿元,公司扣除商誉后的归属于母公司股东权益合计的金额仅为235.14亿元、229.67亿元和358.38亿元。

对于先正达的商誉问题,上交所多次在问询函中提及,比如,要求先正达就可能面临的商誉减值风险对公司财务状况的进一步影响进行风险提示。

先正达回复称,尽管报告期内公司未对商誉计提减值,但如果被收购公司未来运营状况未能达到预期,公司可能面临商誉减值的风险,建议投资者充分关注商誉减值的风险。

对于先正达来说,650亿元是及时雨,可以并购,也可以消减长期负债。先正达表示,本次发行上市所募集的资金扣除发行费用后,将投资于以下项目:208亿拟用作全球并购项目,195亿用于偿还长期债务,130亿用于尖端农业科技研发,78亿用于扩展现代农业技术平台,39亿用于生产资产的扩展、升级和维护及其它资本支出。

历经两年,上市路一波三折

先正达的上市之路前后经历2年之久,可谓一波三折。

2021年5月13日,先正达与中金公司、中银证券和中信证券分别签署上市辅导协议。2021年6月30日,上交所受理了先正达IPO并在科创板上市的申请。全程仅用了49天,当时可谓“神速”。

在科创板IPO阶段,先正达已先后完成三轮问询,问题主要聚焦募集资金运用、全球业务整合协同、同业竞争、偿还长期债务等方面。但问询完成后,先正达便开始了长达1年的等待。

5月18日,先正达集团公众号发布消息,公司认为,作为全球农业科技龙头企业,先正达更适合在全面注册制下的上海证券交易所主板上市,同时将有助于接触到更多元的投资者,也对公司长期价值有利。因此,先正达集团决定撤回在上海证券交易所科创板上市的申请,并向上海证券交易所主板提出上市申请。

随后,上交所表示:“我们充分尊重企业对上市板块的自主选择,支持大型农业科技企业上市。先正达集团提交沪市主板上市申请后,我们将基于前期审核工作,推进相关工作平稳有序进行。”

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。

猜您喜欢