生物医药领域投融资势能待恢复,如何选对赛道重回“黄金期”?

21世纪经济报道记者季媛媛 上海报道 生物医药是国家战略性新兴产业,也是科创板支持的核心领域之一。目前已形成一定的规模与特色,吸引了众多有代表性的生物科技企业登陆科创板。生物医药也是科创板中整体盈利能力最为突出的行业板块之一。

近日,在生命科学新投资高峰论坛上,沙利文大中华区合伙人兼董事总经理毛化发布的《2023年港股18Aamp;科创板生物科技行业发展蓝皮书》显示,截至2023年8月,科创板医药类共包含107家公司。科创板有多套上市标准,其中标准五允许掌握核心技术却尚未实现盈利的生物科技公司上市。为处于研发阶段尚未盈利的生物医药企业提供了上市机会,但也从核心技术、阶段性成果、市场空间、技术优势、持续经营能力等方面提出了更高要求。

具体数据显示,截至2023年上半年,共有43家企业采用科创板第五套上市标准申请上市,这43家企业都是生物科技企业,其中已发行上市20家,注册生效2家,7家已主动撤回、终止审核,14家处于审核问询阶段。回顾2020-2022年,每年受理企业都在10-11家。其中2020年和2022年成功上市企业较多,分别达到7家和8家。

生物医药板块价值面临重塑

中国药物治疗需求巨大,这也推动了中国医药市场规模近年来持续扩容,创新药板块在医药市场结构的比重逐渐加大。

根据弗若斯特沙利文数据,2017年至2021年,中国医药行业的市场规模从14,304亿人民币增长至15,912亿人民币,年复合增长率达到2.7%,其中2020受到新冠影响出现小幅下滑。未来我国医药市场将以超过全球医药市场的增速扩容,2021年至2025年和2025年至2030年的年复合增长率分别达到6.7%和5.8%,市场规模于2025年和2030年分别增至20,645亿人民币和27,390亿人民币。

在医药产业结构变革的新形势下,传统药企向创新药方向转型升级的意愿增强,创新型研发企业不断涌现,加速布局创新药赛道。未来,专利药市场增速将高于仿制药及生物类似药市场增速,我国专利药行业驶入快速发展期,研发成果逐步兑现,2025年和2030年专利药市场规模将分别达到14,010亿和20,584亿人民币,2021年至2025年和2025年至2030年的年复合增长率分别达到10.3%和8.0%。

而这也离不开政策层面的支持。国家自2015年起颁布了一系列政策及指导原则,加速审评审批体系的建设,包括简化审评审批程序,缩短审评时间,减少冗余审批环节;对于满足特定条件的创新药,设立优先审评通道,优先安排审评资源;强化审评进度和结果的透明度,使得企业和投资者能清楚了解药物审批的进展情况等。这一系列政策的出台,有效解决了我国药品注册申请积压问题,并快速提升了创新药物的获批数量。

另外,资本市场上,在全面注册制背景下,创新药企上市后走势显著分化,二级市场重新评估创新药企合理估值的趋势愈发凸显,科创板生物医药板块价值面临重塑。

有券商分析师对21世纪经济报道表示,医药一直是人类健康不可或缺的行业,目前,短期确实存在一定波动和增速放缓,是行业发展必然的经历,一系列监管政策和行业变化,一定程度上将推动行业长远更为健康良性的发展。

“资本市场的一系列改革,鼓励的是真正的创新和有价值的企业在资本市场获得更多的发展机会,同时也是引导资本投入到国家战略鼓励的方向。”上述分析师介绍,全面注册制改革和多部门出台的措施是积极的信号,这些措施有助于提高资本市场的活跃度和促进市场的发展。

对于医药行业来说,这些改革措施将带来更多的机遇和选择,并促进其技术创新和发展。然而,行业的发展还需要更多的努力和支持,以实现更加稳健和可持续的增长。因此未来IPO市场不能仅仅靠政策,更要看企业自身的价值、创新性及资本市场上市的成熟度。

实际上,整体而言,同前两年相比,最近生物医药行业的活跃度情况有所下降。上述分析师认为,背后原因有三点:

一是资本对于生物医药赛道的关注更为理性,更加注重筛选高质量的企业。过去几年,生命科学行业经历了市场的快速扩张和资本的热烈追逐,在市场调整和“资本寒冬”时,投资者的态度会变得更加谨慎。同时从退出机制上看,IPO整体活跃度下降也是融资放缓的一个主要原因;

二是投资风险和不确定性。生命科学行业具有高风险,高投入,高回报的特点,研发周期涨,市场前景不确定等因素,加上一些政策变化,会暂时影响投资者的信心和投资决策;

三是生命科学发展日新月异,竞争和变化都比以往来得更快,新药研发和商业化的难度不断增加,真正有临床价值差异化的创新有待提升,这也造成了一些企业的融资困境。

如何紧抓“黄金赛道”市场机遇?

尽管医药行业未来可期,但企业也不断面临资本收紧、竞争愈发激烈的现实,特别是在港股市场,IPO发行规模、融资规模走低,生物科技指数低于大盘。

毛化介绍,受到宏观经济、地缘政治、生物科技公司商业化造血能力相对不足、企业的研发资产相对较同质化等因素影响,目前生物科技整体指数存在下降波动趋势。与此同时,尽管投融资状况有所转暖,但与此前相比,数量有所下降。

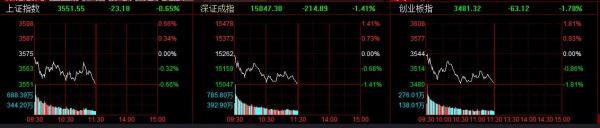

上述分析师也指出,目前整个医药医疗行业投资步入下行通道,估值陷于低位,上市公司表现跑输大盘,未上市医药公司的融资亦陷入冰点。

从数据表现来看,《蓝皮书》显示,从前半年同比增速变化看,全球及中国一级市场医药行业投融资状况仍在恢复中。2023年前半年全球一级市场生物医药领域投融资规模为264亿美元,同比增长9%。中国生物医药领域投融资规模为58亿美元,同比下降30%。2023年生物医药领域整体融资局面仍在恢复中。

从单二季度环比增速变化看,全球及中国医药行业投融资状况边际趋暖。2023年第二季度全球一级市场生物医药领域投融资规模为180亿美元,环比增长115%,投资热度上升。2023年第二季度中国一级生物医药领域融资规模为33亿美元,环比增长34%,出现边际转暖迹象。

“当前,也要求医药企业做好必要的战略调整,选择好赛道,以实现高质量发展。”毛化说,在具体赛道的选择上,目前医药企业的市场布局以小分子化学药、抗体药物为主。

以小分子化学药物为例,此类具有给药便利性、药代动力学稳定性良好等优势,目前为主要获批药物类型。近年来生物药、细胞基因疗法等新兴药物和治疗技术得到快速发展,而化学药仍为主要的获批药物类型。根据国家药监局药品审评中心公布的《药品审评报告》显示,在2021年获批的新药品种中有38款化学药、33款生物药和12款中药。美国FDA药物评价和研究中心(CDER)发布的2021年度的新药获批报告显示,美国FDA一共批准的50款新药中包含34款小分子药物,其中有28款小分子化学药。

随着分子生物学、结构生物学的快速发展,小分子药物发现进入基于靶点的药物设计的时代,在计算机的辅助下,高通量筛选、虚拟筛选、基于结构的药物设计以及基于片段的药物设计逐渐成为小分子药物研发的常见技术,因而,药物研发变得更为精准高效。此外,近几年小分子领域也在出现诸多新的思路,例如PROTAC技术、分子胶、变构调节等,有望实现新的突破。

“核酸药物、多肽药物、细胞与基因治疗药物也是值得关注的领域。”毛化说,核酸药物靶向长效、设计简便、候选靶点丰富,成为近年来热门创新疗法领域,全球已上市核酸药物多用于罕见病的治疗以及新冠肺炎的预防,大多数药物销售额呈现增长趋势。而细胞与基因治疗凭借显著的治疗优势,将成为新一代突破性的精准治疗手段,成为继小分子靶向药物、抗体药物后备受瞩目的创新疗法领域之一。

“在当前的市场情况下,医药企业需要冷静思考并重新规划自己的战略定位,需要通过从赛道选择,研发布局到商业化运营再到财务数据管理等一系列举措改善,来说服一级和二级市场,只有这样最终迎来企业自身和整个行业的良性发展。”上述分析师强调。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。

猜您喜欢