复苏叠加业绩增长预期周期股迎机构密集调研

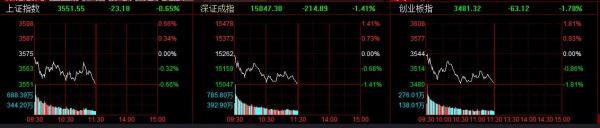

本周,A股市场呈现震荡上行的走势,沪指多次冲上3300点关口,“低估值+高股息”的煤炭、钢铁、建筑材料、有色金属等周期类品种表现突出,均跑赢上证指数,煤炭周涨幅则超过了5%。

对于周期股的异军突起,业内人士普遍认为,稳经济政策与经济复苏预期起到重要助推作用,随着近期各地重大项目集中签约开工,煤炭、有色、钢铁等周期行业市场需求明显增长,业绩增长趋势凸显,相关板块投资机会值得关注。

四大积极因素支撑

同花顺数据显示,煤炭板块本周累计涨幅达5.62%,排名第一;钢铁、建筑材料和有色金属等板块期间累计涨幅分别为4.68%、2.00%和1.63%。记者梳理多家券商研究观点了解到,有四大积极因素支撑周期股行情的可持续性。

首先,经济复苏预期增强。开年首月信贷增长实现“开门红”,释放经济加快复苏信号。中国人民银行近期发布的数据显示,2023年1月份,中国人民币贷款增加4.9万亿元,同比多增9227亿元,创单月最高纪录。

川财证券首席经济学家、研究所所长陈雳在接受《证券日报》记者采访时表示,宏观方面,经济氛围转好,企业生产等资金扶持力度加大,国内经济复苏值得期待。1月份企业中长期贷款同比增长1.4万亿元,助力提振市场信心、激发主体活力,有望推动实体经济边际向好。

国家统计局数据显示,2023年1月份,制造业采购经理指数为50.1%,环比上涨3.1个百分点,升至荣枯线以上;1月份,非制造业商务活动指数和综合PMI产出指数分别为54.4%和52.9%,均升至扩张区间,我国经济景气水平明显回升。

前海开源基金首席经济学家杨德龙对记者表示,“2023年影响经济发展的不利因素正得到改善,随着稳经济一揽子政策和措施落地,我国经济复苏的态势还会进一步延续。预计未来几个月,PMI指数将保持在扩张区间。”

其次,各地重大项目集中开工,带动周期行业需求复苏。公开资料显示,2月18日,重庆市2023年一季度重大项目集中开工,开工项目共354个,总投资达3194亿元,涵盖电子产业、新能源汽车产业、数字经济、城市更新等26个行业领域;2月20日,四川省推出总投资超8800亿元的59个交通项目,是该省历年来项目最多、投资最大的交通项目招商推介;2月21日,浙江省2023年一季度扩大有效投资重大项目集中开工,开工项目共268个,总投资6808亿元。而在此之前,山东省、辽宁省、黑龙江省、湖南省、天津市、江苏省等多地已发布重大项目开工消息,涉及农田、水利、交通、风电、通信等多领域。

中航基金首席经济学家邓海清告诉记者,中国经济复苏正从“市场预期”阶段走向“数据验证”阶段。近期各行业开工率、房地产销售和价格、客运量等数据持续恢复,市场信心重新得到提振,未来随着1月份至2月份经济金融数据陆续公布,中国经济复苏将得到数据验证,周期类行业景气度有望回升。

第三,估值优势。数据显示,截至2月24日,煤炭、钢铁、建筑材料、有色金属等行业指数静态市盈率分别为9.97倍、8.05倍、11.02倍、25.95倍,处于历史相对低位,凸显估值优势。

开源证券表示,煤炭板块自2022年9月底以来已出现大幅调整,当前估值已处历史低位,具有足够高的安全边际。碳中和政策将致使煤价长期维持高位,煤炭企业的高盈利高分红高股息率也有望得到持续,板块仍将保持超预期。

第四,股息率较高。Wind数据显示,截至2月24日收盘,447家A股上市公司近12个月的股息率超过3%。进一步梳理可见,162家公司连续3年股息率超3%,这些高股息率公司引发市场关注。从历史规律看,传统周期性行业由于长期估值处于相对低位,且兼具高分红、高股息特征,连续3年股息率超3%的钢铁行业公司数量达到12家,而煤炭、建筑材料和有色金属等三行业公司数量均为8家。

盈利有望持续修复

2022年,煤炭和有色金属行业盈利增长相对较好,钢铁和建筑材料行业利润增长数据不佳。根据国家统计局公布的2022年规模以上工业企业数据,煤炭开采和洗选业去年实现利润总额10202.0亿元,同比增长44.3%;有色金属矿采选业实现利润总额743.5亿元,同比增长37.3%;黑色金属矿采选业实现利润总额594.9亿元,同比下降22.0%,黑色金属冶炼和压延加工业利润总额为365.5亿元,同比下降91.3%;全国水泥产量21.18亿吨,同比下降10.8%。

陈雳表示,“随着中国经济复苏动能的积累,叠加海外经济当前表现正在持续向好,原材料企业复产节奏加快,需求有望再次进入旺季,产品价格将迎来较大反弹。在此背景下,随着产品提价,钢铁、水泥、煤炭、有色金属等周期类行业的利润正在持续修复,刚性消费也将增加。”

在市场需求回暖的支撑下,本周“双焦”期货主力合约表现强劲,焦煤主力合约累计涨幅达8.04%,报收2049.5元/吨;焦炭期货主力合约累计涨4.27%,报收2952.5元/吨。

短期钢材价格开始修复,带动黑色产业链利润扩张。同时,钢厂高炉开工率节后环比逐步提升,焦煤需求也有望逐步累加;叠加股息率预期,煤炭板块有明显的价值吸引力。

2022年煤炭行业盈利表现亮眼,多家上市公司业绩预计翻番。同花顺数据显示,截至目前,已有25家煤炭行业上市公司披露了2022年业绩预告,18家公司业绩预喜,占比超七成。其中,7家公司预计去年归母净利润同比增长上限达100%及以上。

广发证券表示,2022年煤炭行业盈利创新高,2023年煤企业绩确定性强。春节后下游开工预期、一揽子稳经济政策有望继续提升煤炭需求。看好煤炭稳健的业绩和分红,以及宏观预期向好的煤炭估值提升。

钢铁行业方面,铁矿石价格上涨,对下游钢企带来一定压力。截至目前,共有27家钢铁行业上市公司发布2022年全年业绩预告,24家公司业绩预减或亏损。尽管如此,常宝股份、久立特材、金岭矿业等3家钢铁公司去年业绩预喜。

陈雳认为,当前钢铁企业复产节奏加快,企业下游的产销情绪愈发积极,伴随下游需求的提升,产品价格正在迎来反弹。此外,政策利好频发,对经济基本面有明显支撑,随着产品提价,钢企的利润正在持续修复,行业盈利正在迎来改善。

A股建筑材料行业相关上市公司,2022年业绩有9家预喜。兴业证券表示,“成本改善+需求复苏”交替驱动建材业绩回升,受益板块从消费建材向浮法玻璃、水泥扩散;同时,顺周期的玻纤有望受益复苏、开启长周期向上。

有色金属行业受益于大宗商品价格上涨,2022年基本面改善明显。截至目前,已有69家有色金属行业上市公司披露了2022年业绩预告,44家公司业绩预喜,占比超六成。其中,20家公司预计去年归母净利润同比增幅上限达100%及以上。陈雳表示,新能源行业景气度的延续对新能源相关金属的需求形成支撑,有色金属行业整体利润情况良好。

获机构密集调研

受诸多利好因素影响,近期机构对周期类上市公司的关注度也有所提高。

同花顺数据显示,2月1日以来截至24日,有4家煤炭公司获机构调研。其中,永泰能源、淮北矿业、冀中能源等3家公司月内均受到10家以上机构扎堆调研,美锦能源被7家机构集中调研。此外,9家钢铁公司同期获机构调研,其中,华菱钢铁、河钢股份、钒钛股份等3家公司均受到10家以上机构扎堆调研。12家获机构调研的建筑材料上市公司中,有6家公司受到10家以上机构联袂调研,坚朗五金则迎来了超50家机构调研。有色金属板块,26家获机构调研的公司中,有17家公司获得10家以上机构联袂调研,而调研龙磁科技的机构更是多达133家,此外,锡业股份、楚江新材期间累计获超50家机构调研。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。

猜您喜欢