10月份沪深300ETF获大幅加仓

上月31日A股弱势整理,三大指数小幅下跌,沪指止步5连涨。从股票型ETF市场资金流向情况来看,近50亿资金净流出。其中创业板ETF、芯片ETF、创新药ETF资金净流出居前,上证50ETF、沪深300ETF则逆势吸金。

从过去的10月份来看,股票ETF整体净流出资金约11亿元,中证500ETF、中证1000ETF等中小盘风格的宽基产品是“失血”主阵营,大盘风格宽基产品沪深300ETF则获较多加仓。

昨日股票ETF净流出近50亿元

到10月31日,全市场798只股票型ETF(统计股票ETF+跨境ETF,下同)总管理规模为1.64万亿元。

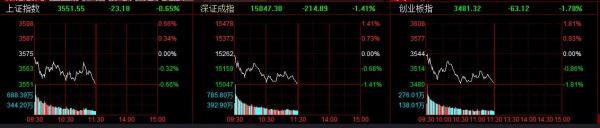

昨日(10月31日),A股三大指数纷纷低开,早盘市场震荡下行,上证50相对抗跌,沪指跌幅较小,深成指跌幅则一度超过1%;午后A股延续震荡态势,尾盘出现一波反弹,但持续性较差,三大指数最终集体收跌,沪指止步5连涨。

截至收盘,沪指跌0.09%,深成指跌0.65%,创业板指跌0.48%。两市成交超9000亿元。Wind数据显示,总体上个股涨少跌多,两市超3000只个股下跌。

市场连续上涨后,市场获利了结的情况明显。从股票型ETF市场资金流向情况来看,昨日股票ETF份额减少46.1亿份,按照区间成交均价测算,约有49.75亿元资金净流出。

整体看当日资金净流出榜单,中小盘风格的宽基指数ETF和聚焦半导体、医药板块的行业主题ETF遭遇净赎回较多。

具体来看,创业板ETF昨日净流出16.3亿元,位居全市场股票ETF首位。芯片ETF紧随其后,当日净流出7亿以上。创业板50ETF也被净赎回较多,以4.57亿元的资金净流出金额排在第三。

创新药ETF、生物医药ETF、生物科技ETF等生物医药板块产品和芯片ETF、半导体ETF、科创芯片ETF等半导体芯片指数产品“失血”同样居前。

谈及后市,公募基金纷纷表示看好创业板、半导体、生物医药的投资机会。目前,创业板指数市盈率(PE-TTM)仅 27.08 倍,近十年百分位为 0.03%,意味着比历史上 99% 的时间都要便宜,回调下投资性价比愈发凸显。

德邦基金基金经理雷涛则认为,“今年剩下的时间里面,半导体的周期拐点预计会是最重要的机会。叠加华为带来的国产技术的突破,国产替代出现设备材料之外的新战场,泛产业链的国产化的机会也逐步显现。当前,我们看好存储、设备材料、国产算力等领域,同时针对具有新增量的消费类芯片保持巨大的关注。”

虽然整体资金净流出明显,仍有股票ETF逆势吸金。

从昨日资金净流入排行看,上证50ETF是资金净申购最多的股票ETF,弱市中单日吸金2.93亿元。沪深3000ETF易方达和嘉实沪深300ETF两只跟踪沪深300的产品也比较受资金青睐,单日净流入资金均在2亿元以上。

对此业内人士表示,上证50为超大盘指数,以金融和消费为主,偏传统大蓝筹;沪深300为跨市场大盘指数,行业分布相对均衡,代表性强。在市场不确定性较高时,选择上证50ETF和沪深300ETF,低估买入,正常持有,高估卖出,不失为一种简单的投资方式。

鹏华科创100ETF净流入资金1.5亿元,也位居前列。另外,港股科技50ETF、港股通互联网ETF和恒生科技指数ETF、港股创新药ETF等多只投资港股市场的股票ETF昨日也获资金加仓。

昨天港股低开低走,恒指收跌1.69%,报17112.48点。市场调整中,资金逢低布局意愿较为强烈。

对于港股投资机会,有机构指出,港股市场处于“政策底”,投资者需要一定时间消化近期进展,再逐步过渡到“情绪底”和“市场底”。

更为持续的上涨潜力可能需要持续的政策支持从而形成良性循环和积极的上涨态势。在这一背景下,此前超跌个股或者对反弹行情较为敏感的高贝塔板块有望首先从中受益。

一位港股ETF基金经理判断,美联储停止加息后,以港股为代表的新兴市场存在因流动性推动的上涨窗口期的可能,因此站在目前港股估值、风险溢价和情绪指标均较低的角度上看,未来港股市场值得关注。中期来说,创新药、高端医疗器械等科技含量较高的细分板块仍距海外同行差距较大,未来仍将是国家政策支持和企业着力追赶和发展的方向,投资机会值得关注。

分析10月A股市场走势,在本月17个交易日中,上证指数有6天上涨,期间整体跌2.95%,深成指累计跌2.43%,创业板指跌1.78%。

市场震荡中,部分资金选择从股票ETF市场出逃。整个10月份,股票ETF净流出资金10.94亿元。

而从10月股票ETF资金净流入来看,部分宽基指数ETF逆势获抄底资金青睐。榜单数据显示,资金净流入排名前10的股票ETF中,仅一只行业主题ETF,其余均为宽基指数ETF。

具体到宽基品类来看,跟踪沪深300指数的基金再获大幅加仓。其中沪深300ETF易方达10月份额增加39.85亿份,净流入资金68.75亿元,位居全市场股票ETF首位。华泰柏瑞、嘉实旗下的沪深300ETF分列第二、第三位,分别吸金52.46亿元、39.98亿元。

华泰柏瑞基金指数投资部表示,之所以沪深300ETF为代表的核心宽基ETF会成为资金在“防守反击”窗口期布局的重要标的,正是因为其背后的沪深300指数对于A股存在突出的代表性。

这么说,作为A股“核心资产”,沪深300指数基本囊括了沪深市场各细分领域龙头上市公司,是全市场关注度居首的宽基指数。而且历经充分调整,沪深300指数估值当前已回落至偏低水平,吸引力提升。

同期恒生科技指数ETF、恒生互联网ETF以及科创50ETF、科创板50ETF等均有较多资金净流入。科创100ETF基金和科创100指数ETF也获得较多资金加仓。

资金净流入榜单上,居前的行业主题ETF有证券ETF、医疗ETF、证券保险ETF、军工ETF等。

具体分析,医药行业今年跌幅相对较大,虽然近期有所反弹,但相关的ETF普遍跌幅在两位数以上,资金在底部布局的意图相对明显。证券行业相关的ETF对市场人气有着较大影响,资金买入的“护盘”意图较为明显。

另一方面,资金净流出榜单显示,中小盘风格尤其小盘股风格ETF指数产品“失血”居前。具体来看,中证500ETF是10月份资金净流出最多的股票型ETF,以76.75亿元排在第一。

接着,华夏、易方达、南方、广发旗下的中证1000ETF依次排在第二至第五位,净流出自交均在25亿元以上。

因为今年以来中小盘风格相较而言表现更加亮眼,不少此前通过相关ETF入市的基金获得了较好回报。伴随着持有收益的累积和市场风格切换的信号显现,资金选择撤离。

窄基ETF方面,半导体ETF、芯片ETF、酒ETF资金净流出较多,旅游ETF、养殖ETF也获得资金不同程度净赎回。近期部分行业板块有所反弹,有资金选择获利了结。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。

猜您喜欢